99%の社会人がやるべき投資こそ【新NISA】って本当ですか?

結論、NISAは99%の社会人がやるべき投資であることを先にお伝えしておきますね。

なぜそこまで言い切れるのか…

それは…

国がやってほしいと懇願

している投資制度だから

それってどういうこと??

国の保証に依存するだけじゃなく、各自で投資してお金を増やしてクレメンスって国が言ってるんだよ!

老後には2,000万円必要ですとか、年金は果たして僕らがもらえるようになるのは何歳からなんだとか、先のことを考えると不安になりますよね。

日本人の多くは「投資は怖い・投資は詐欺・銀行に貯金しなさい!」という感覚の中で生きてきました。

僕も親からは「給料は貯金しておきなさい」と口酸っぱく何度も言い聞かされてきたもんです。

しかーし!!今の時代、銀行にお金を預けていても現状維持のまま…いやむしろ円の価値が下がっているとするならばマイナスってことにもなります。

銀行の年利が普通預金で「年利0.001%」で、1年間で100万円預けていても、10円くらいしかプラスになりません。これって一回でもATM手数料が引かれたら大幅なマイナスですよね。

じゃあなんで親は貯金しなさいって言うの?

バブル景気の頃はすごかったらしい!

過去のバブル景気の頃には、定期預金の金利が6%とかの頃もあったんだとか。

例えば、100万円を年利6%・10年間複利で運用すると、約182万円になり、税金等を引いたとしても、大きな利益を得ることができました。

まあ、僕みたいな人はバブル期にコツコツ積み立てなんてしなかったんでしょうけど(自虐)

もう時代が違うってことなんだね…でもNISAって投資なんでしょ?損することはないの?

そこがポイント。「投資=怖い・詐欺」ということで踏み出せない国民のために、国はNISAを生み出しました。

ここからはNISAの仕組みや、僕が疑問に思ったことなどをまとめていきます。

これを読み終わったら、すぐに行動しましょう。

いま行動しなかったら、5年後の自分に怒られるかも!

NISAが投資初心者にオススメな理由

まずは、NISAの仕組みから説明していきましょう。

NISAは、海外の投資制度を真似て作られました。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

「個人貯蓄口座」って言われても、多くの日本人は口座開設しないでしょうね…

「にーさ」だと短くて可愛いから、なんか抵抗感は少ないかも!

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

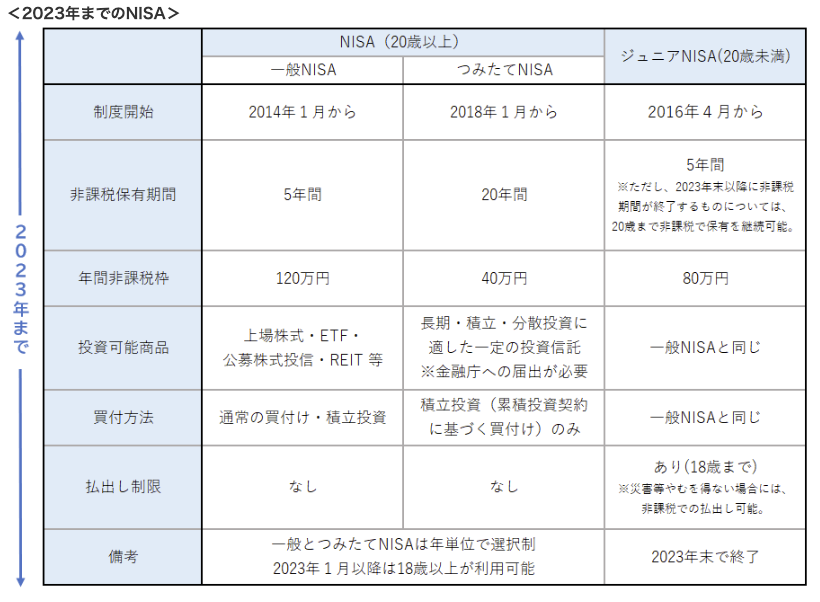

NISAは、成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。(2023年末までのNISA)

一般NISA:株式・投資信託等を年間120万円まで購入でき、最大5年間非課税で保有可能

つみたてNISA:一定の投資信託を年間40万円まで購入でき、最大20年間非課税で保有可能

ジュニアNISA:株式・投資信託等を年間80万円まで購入でき、最大5年間非課税で保有可能

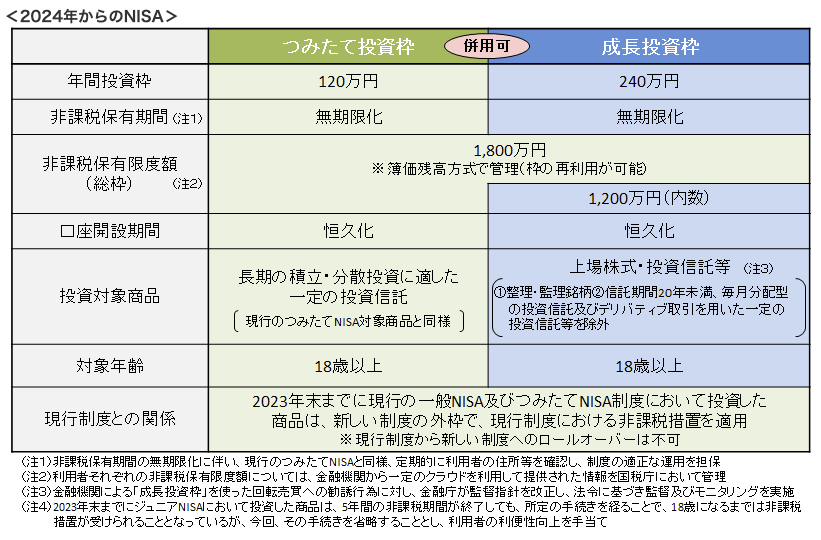

これらのNISAは、2020年度の制度改正により「2024年から」下記のように変化となるよ!

金融庁HPより

※非課税保有期間中に売却しなかった分は、課税口座(特定口座)に移管されてしまいます。

非課税期間中に積み立てた利益に対しては、変わらずに【非課税】となります。特定口座に移管後に発生した利益には20%の税金が発生する様になります。

新NISAが始まるまで待つべき?

新NISAは、2024年からスタート。旧NISA・つみたてNISAは2023年内で新規買付は終了します。

ってことは区切りよく、2024年になってからNISAを始めれば良いか!という考えになったそこのあなた!

もし2024年から始めようという意思があるのであれば、今すぐにスタートしましょう。

※旧NISAとつみたてNISAは併用ができないので、非課税保有期間の長いつみたてNISAを今からでもスタートしましょう。

・新NISAの非課税枠とは別に、現行のNISA分の非課税枠も活用できるから

・NISAは「長期」投資がポイント!

・いま開設した口座で新NISAの手続きもそのままできるから

ってことで、いま始めるのも来年始めるのも手間が一緒だとしたら、早いに越したことはないのです。

NISAの投資は優れている?

NISAも立派な投資です。当然「元本割れ」のリスクも0ではありません。

元本割れ:自分が投資した金額より、リターンが少なくなること。自分が投資した金額以上のマイナスには絶対にならないので、借金になるわけではない。

ただ、NISAはそのリスクを限りなく抑えるために、投資できる対象を限定することで(例:金融庁の定めた基準を満たした投資信託など)初心者でもほったらかしで投資を気軽にできるように考えられています。

(1)信託期間が無期限または20年以上

(2)販売手数料が不要(一部商品を除く)

(3)分配頻度が毎月でない

(4)信託報酬が低率であること

などの法令上の要件を満たす、金融庁に届出のあった商品が対象となっています。

僕みたいに、投資に回せる余裕のあるお金が少ない人は、下手にギャンブルみたいな投資をするんじゃなくてNISAで堅実に積み立てていこう!

投資のポイント「長期・分散・積立」

NISAが投資リスクを抑え、リターンを大きくできる理由として

長期・分散・積立

の三原則があります。

株式や仮想通貨は短期的にリターン(振れ幅)が大きくなることもありますが、NISAの基本は「長期保有で安定的に」収益を得ることを目的としています。

なので、頻繁に売ったり買ったりということはせずに、一度投資を開始したら数年以上は保有したままでじっくり育てていきましょう。

また、長期で保有すると、受け取る配当金や株主優待の回数も多くなり、結果として利益を積み上げることが期待できます。

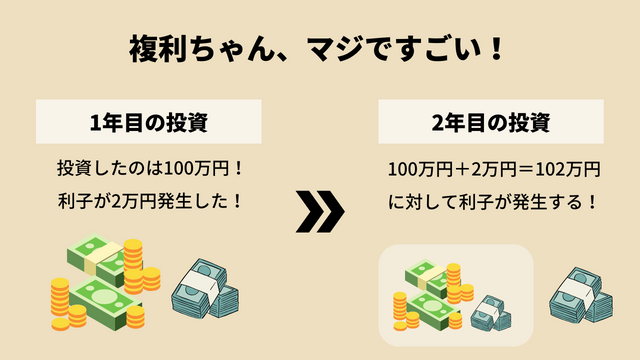

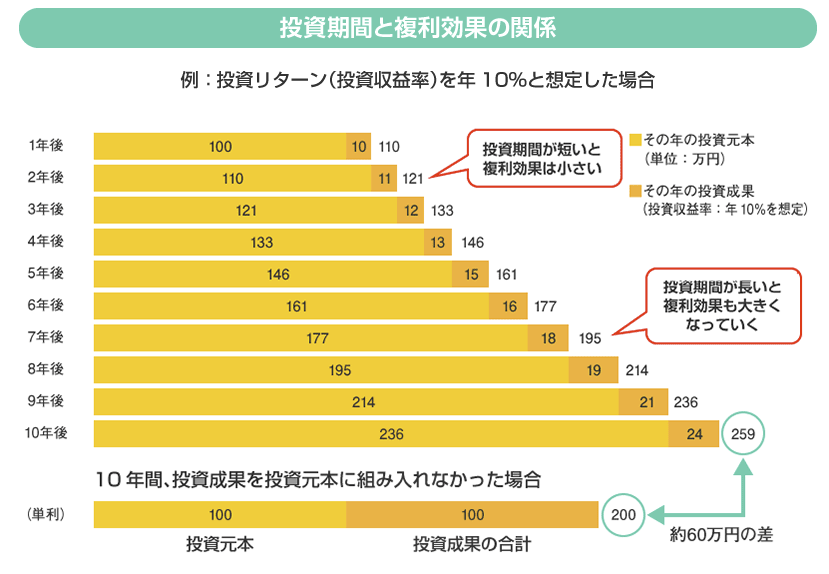

投資で得られた「利子」にも、またさらに利子がついていく「複利」の効果も長期保有で得られるメリット!

たとえば、元金(もともとのお金)が100万円あり、この100万円を金利2%(年利)で1年間預金したとすると、1年後には102万円になる。

この場合、2万円は、元金に対してついた利子である。この2万円も含めて(つまり102万円を)再び金利2%で1年間預けると、1年後には104万円となるのではなく、104万400円となる。この400円は、利子である2万円についた利子である。

このように、利子にもまた利子がつくことを、「複利」という。

だからこそ、たとえ月に1万円だとしても長期で積み立てていくのが大切!10年後には利子に利子がついて、大きなリターンとして返ってくるのである!

NISAで投資したものをすぐに売ってしまうのは勿体無い!生活に必要な分は投資せず、数年以上ほっとける分を投資しよう!

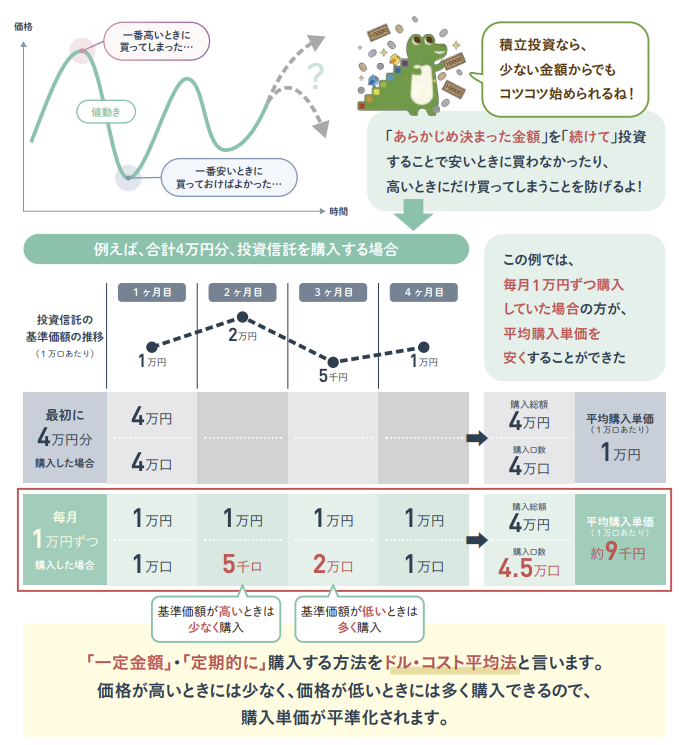

投資先や購入する時期を分散させることで、価格の変動を抑え、安定したリターンを狙う投資方法のこと。

❶資産の分散:株式、債券、投資信託など、特徴の異なる複数の金融商品を組み合わせること。

❷地域の分散:日本国内と国外、あるいは国外でも先進国(米国、ユーロ圏など)と新興国(東南アジア、南米など)のように、複数の地域や通貨の金融商品を組み合わせること。

❸時間の分散:1回のタイミングでまとめて購入するのではなく、積立投資のように複数のタイミングで購入すること。

こんなこと難しくて自分じゃ考えられないから、NISAでほったらかしておけるのは便利だね〜

NISAでは毎月の積立資金を自分で設定することができます。

その設定額に応じて、毎月投資商品を購入するのですが、当然「安い時」もあれば「高い時」もあります。

自分で購入するタイミングが安いかどうかの判断、あなたにできますか?

(結果として)高い時もあれば安い時もあり、平均すると購入価格が株価に左右されない運用ができるという仕組みをドルコスト平均法といいます。

運用期間が長ければ長いほど、慣らされていくから効果が出る投資手法だよ!

NISAの始め方

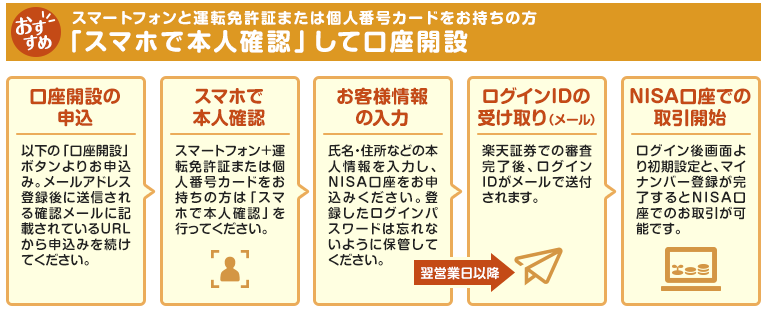

僕は楽天証券でNISAの口座を作ったので、開設方法を公式サイトから引用しますね。

郵便で本人確認して開設する方法もあるけど、時間がかかるのとめんどくさいのでスマホから本人確認するのがオススメです。

すでに楽天証券の総合口座を持っている場合や、他社の口座から乗り換えたい場合には手続き方法も変わってくるので公式サイトの説明を見てみてください(難しくないよ)

どの会社で口座開設するのが良いの??

NISAの口座は1人1つまでしか開設できないので、どの証券会社で口座開設するのか迷う人もいると思います。

やはり「楽天証券」と「SBI証券」が2強かなというのが感想です。

僕は楽天カード保有者なので、楽天カード払いにしてポイントを貯めたかったから楽天証券にしました。

まだNISAの口座を持っていないのであれば、このどちらかで決めてOKです。(マジでどちらでも良いです)

楽天証券やSBI証券は「ネット証券」と呼ばれ、選べる銘柄も多いから人気だよ!

旧つみたてNISAから新NISAへの移行

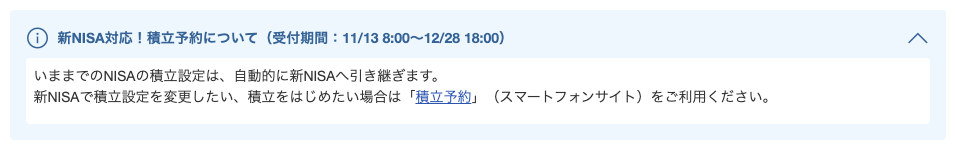

すでにつみたてNISAをやっている人は、2023年12月28日までに「新NISA」の購入予約を行いましょう。(このブログを読んだ後に、つみたてNISAを始めようと口座開設した人も同様)

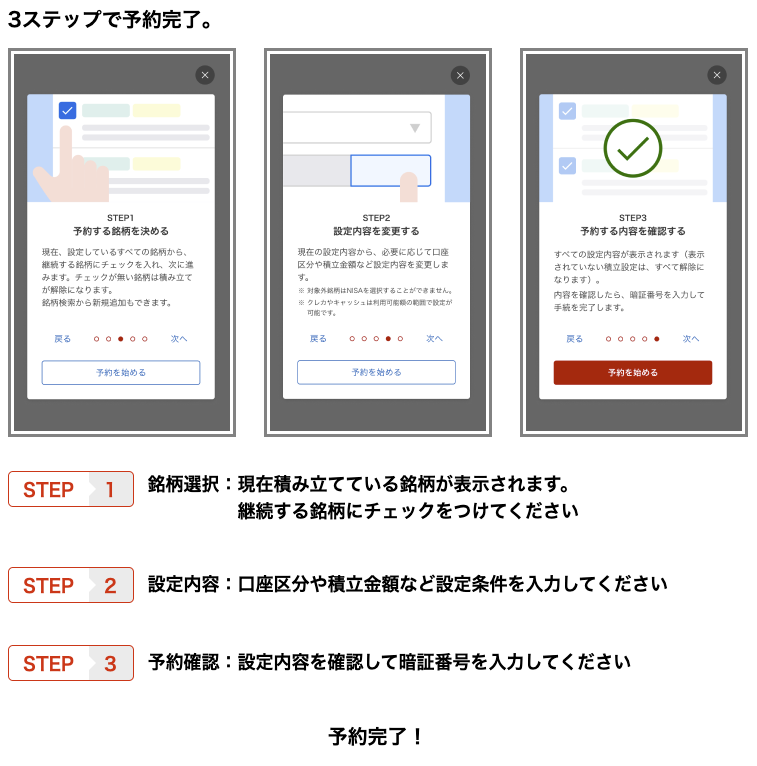

楽天証券の場合、ログインしてすぐの画面に上記のようなバナーが出現しているので「積立予約」をクリックして指示に従っていきます。

積立設定(積立金額や投資先)を変更されない場合は手続きなしで自動で新NISAに継続移行されます。

なので、今の投資額・投資先で問題ないよ〜って人は、そのままでも大丈夫です。

僕はせっかくなので、投資額を1万円ほど追加して、投資先も少し増やしたかったから予約手続きしたよ!

新NISAでは、非課税対象額も増えたのでせっかくなら色々変更してみる・見直してみるのも良いでしょう。

STEP1では、現在投資している銘柄が出てきますが、変更したい場合はチェックを外して別の銘柄を検索することもできます。

もちろん、現行の銘柄とは別の銘柄を追加したり、投資額をそれぞれ設定し直すこともできます。

STEP2にある「口座区分」とは、

旧NISA→成長投資枠

旧つみたてNISA→つみたて投資枠

と名前が変わったもので、今までは併用して購入できませんでしたが、2024年からはそれぞれの枠で非課税対象額分の運用ができるようになります。

合計で生涯1,800万円分が非課税対象になりますし、売却した分は非課税枠の再利用が可能ですよ。

それぞれ購入できる銘柄が違うので、別々の投資する人も多いのです。

いくら投資するのが良いわけ?

ぶっちゃけ正解はない!!

それに、非課税対象枠すべてを利用しなければいけないわけじゃない。

だから、自分の生活が苦しくなるレベルで投資に回す必要はありません。

しかし、ここまで説明してきた通り、NISAはなるべくリスクを抑えた購入方法で国が国民にやってほしいと頼むレベルの投資です。

複利の力も借りて、長期にリターンを見込むためにも、月に1万円は投資してみる!ところからスタートしてみるのはいかがでしょう。

僕は投資するお金の余裕がないから月に2万円くらいを約2年間積み立ててみたけど…

8万円近くプラスになっていました。銀行に入れていたら0円ですが、つみたてNISAにしたことでプラスになっていました。

なので、新NISAでは投資額を増やして挑戦することにしましたよ。

NISAをやらない方が良い人は?

ほとんどの社会人(18歳以上)にはぜひ、1,000円からでも…いやできたら月1万円でもやってほしいです。

やらない方がいいという選択肢は、この令和ではふさわしくないのかなと。自分の将来の資産は国には頼らずに自分で用意する時代ですからね。

ただ、どうしても生活費がカツカツで…という人は無理せず…と言いたかったのですが、1,000円くらいはいけますよね?

今の自分の生活にないことをやってみる。

このマインドが人生を変えていくんですよね!

NISAへの疑問など

はい、ということで、だいぶ初心者目線で(僕がつまづいたことなど)を解説できたかなと思います。

国が推奨する制度でもあり、リスクを抑えた投資なのでぜひまだ始めていない人はNISAに挑戦してみましょう。

僕は普段、SNSで月5万円稼ぐ方法についても紹介しています。

そういった副収入を得て、それを投資に回していくのが最強です。

最後に、NISAに関する疑問を解消していきましょ〜!

購入する銘柄はなんでも良い?

なんでも良くはない!具体的には、分散するのが良いって言われてるので、新NISAからは別々の銘柄を選択しました。

有名なもの・人気なものでいくと…

eMAXIS Slim 米国株式(S&P500):米国を代表する大手企業の株式を保有したい人にオススメ。

MAXIS Slim 全世界株式(オールカントリー):米国・日本・イギリス・カナダ・中国・台湾・インドなど47ヵ国地域の企業3,000社の株価指数に連動する。うち約62%は米国株。

楽天証券がオススメしている成長投資枠はこちらをチェック!(推しの企業の株を購入しておくのも良いですよ)

投資銘柄は途中でも変えられる?

何回でもいつでも変えられます。しかし、NISAのメリットである長期・積立の観点から言えば、何度も銘柄を変更する行為はあまりオススメできるものではありませんね。

長期で保有していたら大きくプラスになる可能性もあるからね!

確定申告は必要?

非課税対象なので、確定申告は必要ありません。楽ですね。

NISA口座を通じて投資した上場株式や株式投資信託等は、NISA口座内で保有している限り、いつでも非課税で売却できます。

新NISA、いつ売却すればいい?

目標となる金額になったときや、お金が必要になった時に売却すれば良いので人によってタイミングは様々だと思います。

長期で保有するのが効果を最大限高めることは頭に入れておき、ある程度プラスになった・かつまとまったお金が必要になったタイミングで活用していきましょう。

僕は老後に必要となったタイミングで活用します!

最後にアドバイス

NISAは「投資」ではありますが、利益に対して(上限はありますが)非課税で運用することができるいわば守りの投資です。

守りの投資は安定的で、将来のためにやっておくものです。

では、その守りの投資に使う資金を稼ぐには?今現在の生活を豊かにするには?

結論:攻めの投資も併用する!

攻めの投資ってどんなものがあるの?

僕の場合であれば、本業とは別に「SNS運用×ブログ」といった副業で収入を得ています。そこで得た利益を守りの投資に回すこともできますし、今の生活で必要なことに使っています。